내일 5프로 오를주식

좋은주식 나쁜주식, 우주책배 8. 패밀리 기업, 재벌, 가족기업 본문

재벌이라는 독특한 구조의 기업은 전세계의 유래가 없을 정도로 복잡하고 다양한 분야가 얽혀 있는 기업들의 집합체인데, 이런 방식의 기업집합체가 서구권에서는 없기 때문에 우리나라에세 쓰는 재벌이라는 단어를 그대로 차용해서 서양에서도 쓴다고 하더라구요. 제가 그 근거를 찾아 보지 않았기 때문에 얼마만큼 신빙성이 있는 말인지 모르겠지만 그만큼 우리나라의 재벌구조는 복잡하고 독특하다는 거죠.

하지만, 결국은 우리나라의 재벌도 가족기업이라는 큰 틀에서 벗어나지는 못한다고 봅니다. 결국 가족끼리 경영하려다보 보니 법의 헛점을 이용해서 작은 지분을 가지고 요리조리 머리를 굴리다 보니 지분 관계도 복잡해 지고, 가족끼리 서로 밥벌이 영역이 겹치지 않게 하려다 보니 다양한 분야의 회사들이 얽히고 섥혀서 지금의 이런 관계가 된거지 않겠습니까?

그럼에도 외국인들은 이런 가족기업들의 가치를 매우 높고 평가하고, 그 성장성에 큰 믿음을 가지고 있습니다. (물론 우리나라의 패밀리 기업은 예외입니다. 우리나라의 주식이 평가절하되는 대표적인 이유중 하나이죠.) 실제로 해외의 여러 패밀리 기업들의 시총은 우리가 상상할수 없을정도로 대단하죠. 앞 챕터에서도 패밀리기업에 대해서 잠깐 다루긴 했는데, 다시한번 작가의 글을 인용해서 세계의 어떤 패밀리 기업이 있는지 보시죠.

미국에는 월마트, 포드, 에스티로더, 허쉬, 컴캐스트(comcast)등이 있다. 유럽은 독일의 BMW, 네덜란드의 하이넥켄, 프랑스의 에르메스, LVMH, 케어링, 로레알, 스페인의 인디텍스, 스위스의 로슈, 이탈리아의 몽클레르와 프라다 등이 패밀리 기업이다.

아마도 주식을 잘모르는 사람도, 한번쯤은 들어 봤을거고 어쩌면 실제로 사용하고 구매한사람도 많을거라고 봅니다. 이렇게 왜 우리나라와는 달리 해외의 패밀리기업에 대해서는 후한평가를 주는지 보면, 가족 재산 대부분이 패밀리 기업에 투자되어 있다면, 가족 구성원들은 밖에서 이상한 행동을 하지 않을거고, 그러다 보면 회사 주식가치 상승에 노력할게 되며, 그것이 결국 패밀리 및 소수주주의 목표와 일치하기 때문이라고 봅니다.

그런데 생각해보면, 우리나라 재벌, 즉 패밀리기업도 얼추 비슷한데 왜 이렇게 우리 기업에 대해서 평가절하를 할까를 외국인 투자자의 시각으로 생각해 보면, 일단 이런 패밀리 기업들이 한국 경제성장의 주도에 앞장선 회사들이 많다는 겁니다. 즉 기업 스스로의 경쟁력과 우수성으로 성장했다기 보다는 정부와 긴밀하게 유착하며 서로 주고 받으면서 덩치를 키웠기 때문에 기업의 가치를 100프로 주기 힘들다는 거겠죠.

또한, 재벌들 자신들은 특별히 자산을 투자하지 않고, 무리한 다각화로 세계에서 유례없는 복잡한 지배구조를 가지고 있어서 즉, 남의 돈으로 덩치만 엄청 키워 규모만 세계화가 된것에 외국인들은 반감이 있다고 봅니다.

그리고, 이런 과정에서 정작 남의돈으로 덩치를 키웠으면 결과물을 공평하게 나누기라도 해야하는데 소수 주주나 외국인 기관들에게 결과물을 나누려 하지 않는점에서 가장큰 평가절하가 있죠. 결국 경제성장을 통해 규모의 경쟁력을 갖췄으나 주주가치를 창출하지 못한 우리나라의 독특한 재벌,패밀리 기업들에 평가절하 할수 밖에 없는 겁니다.

때문에 우리나라에서도 이런점이 기업의 경쟁력 자체를 훼손시킬수 있다는 자각이 있어 기업의 거버넌스에 큰 혁신을 하려고 하는 중이고 외국인들도 이런점을 높게 평가하고 있지만, 아직 길은 멀었다고 봅니다. 특히 해외 여러 패밀리기업들이 한우물만 파서 그 분야에 1등이 되는것에 투자자들은 높은 점수를 주지만 우리나라는 그런점에서 많이 변화해야 한다고 봐야겠죠.

그렇다면, 책에서 작가가 다양한 세계패밀리 기업들의 자료를 열거해 놨으니 살펴 봐요.

월마트 : 월튼 패밀리가 회사 지분 50%를 보유하고 있는데, 월마트 시가 총액이 450조 원이니 지분가치가 거의 230조 원이다. 매력적이고 리스크가 적은 월마트 주식을 장기 보유하는 것은 월튼 가문과 한배를 타는 것이다.

월마트는 매출 회전율이 매우 높고, 현금 흐름 창출 능력이 우수한 비즈니스 모델을 갖고 있다. 물류 등 공급망 개선에 많은 투자를 했고, 전자상거래 전략도 좋은 성과를 내고 있다. 1위 아마존 격차는 있지만, 후발주자로서 미국 전자상거래 부분 2위를 달리고 있다. 흠이라면, 직원 근무 조건, 급여, 복지 등 ESG 관점에서 자주 비난 받는 것인데, 거꾸로 생각하면 월마트는 주주가치를 가장 중시한다는 뜻일 수도 있다.

에스티로더 : 유럽의 패밀리 기업 일색인 명품,화장품 업종에서 에스티로더는 1946년에 설립된 미국의 패밀리 기업이다. 에스티로더 지분 40%를 유대계 미국인 로더가문이 보유하고 있다. 시가총액은 106조원이다. 에스티로더는 디지탈 환경에 성공적으로 적응해 브랜드 가치를 잘 유지하고 있으며, 중국시장에서도 시장점유율을 계속 높여갈 것 같다. 중국을 비롯해 아시아에서의 고성장이 계속 기대된다.

허쉬: 초콜릿으로 유명한 허쉬도 뛰어난 미국 패밀리 기업이다. 초콜릿 사업은 매년 4~6% 성장하고 있으며 엠엔엠즈(M&M'S) 브랜드를 가진 세계 1위의 마스(Mars), 네슬레(Nestle)등 유럽과 미국의 패밀리 기업들이 주도한다. 기업가치가 130조 원 이상으로 추정되는 마스는 비상장 형태로 , 창업 가문이 지분 전부를 갖고 있다. 2016년에는 오레오 브랜드를 가진 세계 2위 초콜렛 제조사 몬델리즈가 허쉬를 공개매수하려는 시도가 있었는데, 물론 독립성을 유지하려는 허쉬 패밀리의 반대로 M&A는 무산됐다.

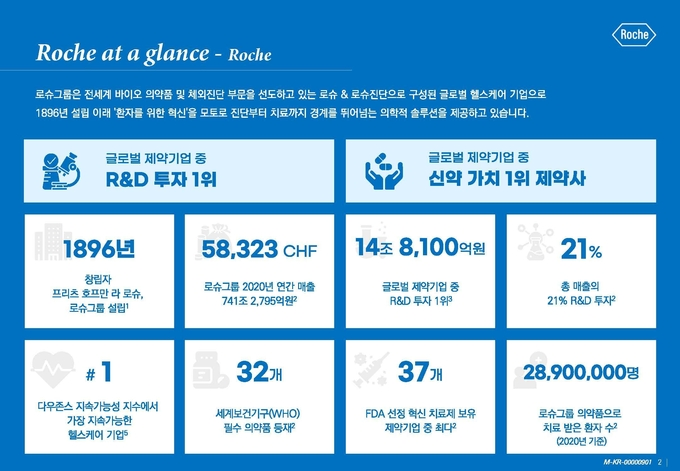

로슈: 지극히 고평가된 셀트리온 같은 주식보다, 120년간 5대에 걸쳐 세계 최고의 빅 파마 (Big pharma 글로벌 대형 제약사) 로류를 키운 스위스의 호프만 패밀리와 같은 배를 타는 것이 안전하지 않을까? 호프만 패밀리는 시차총액 330조 원의 세계 1위 제약사 지분을 50%가량 보유하고 있다. 미국 최소의 바이오테크사 제넨테크를 자회사를 둔 로슈는 전 세계 바이오사 중 R&D 투자를 가장 많이 하고도 (100억달 상회) 영업이익률이 30%가 넘는다. 2020년 3%의 배당이 기대되는데, 지난 32년간 해마다 배당이 증가해 배당 리스크는 걱정하지 않아도 된다.

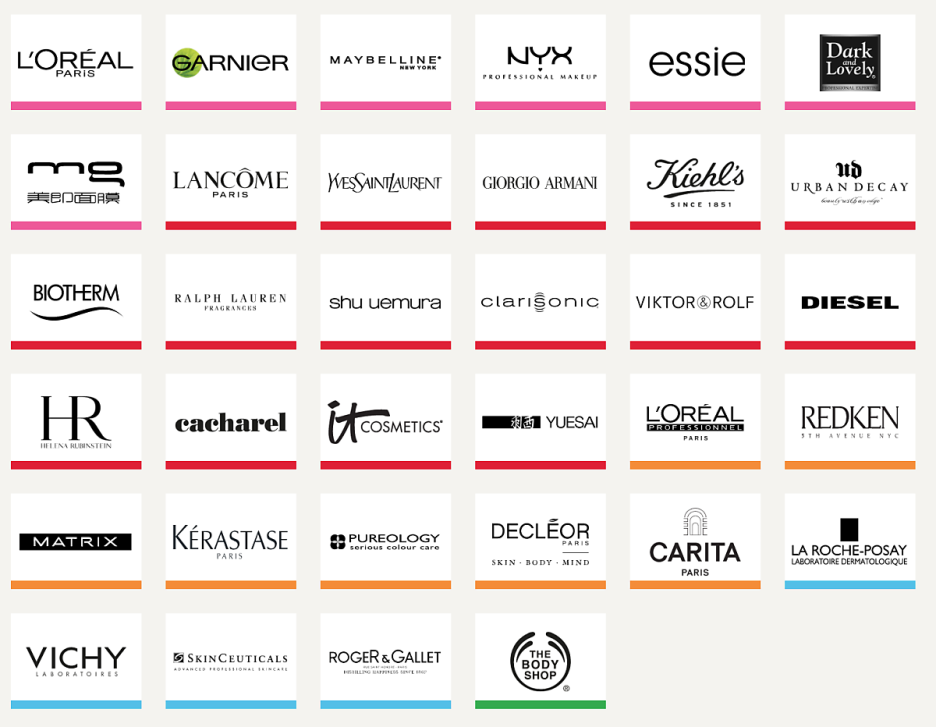

로레알 : 세계 최대의 화장품 회사인 프랑스의 로레알은 시가총액이 230조원이고, 경영권을 가진 베탕쿠르(Bettencourt) 패밀리가 33%의 지분을 , 스윙스 네슬레가 23% 우호 지분을 소유하고 있다. 1998년 이후 한 해를 제외하고 로레알은 매년 업종 평균보다 높은 성장세를 기록했다.

로레알 자체 브랜드 외 랑콤, 메이블린(Maybeline), 키엘(Kiehl's), 비오템(Biotherm), 슈에무라(Shu Uemura), 케라스타즈(Kerastase) 등 17개 브랜드를 가지고 있다. 2017년에는 스타일난다를 6,000억 원에 인수해 세상을 깜짝 놀라게 만들기도 했다.

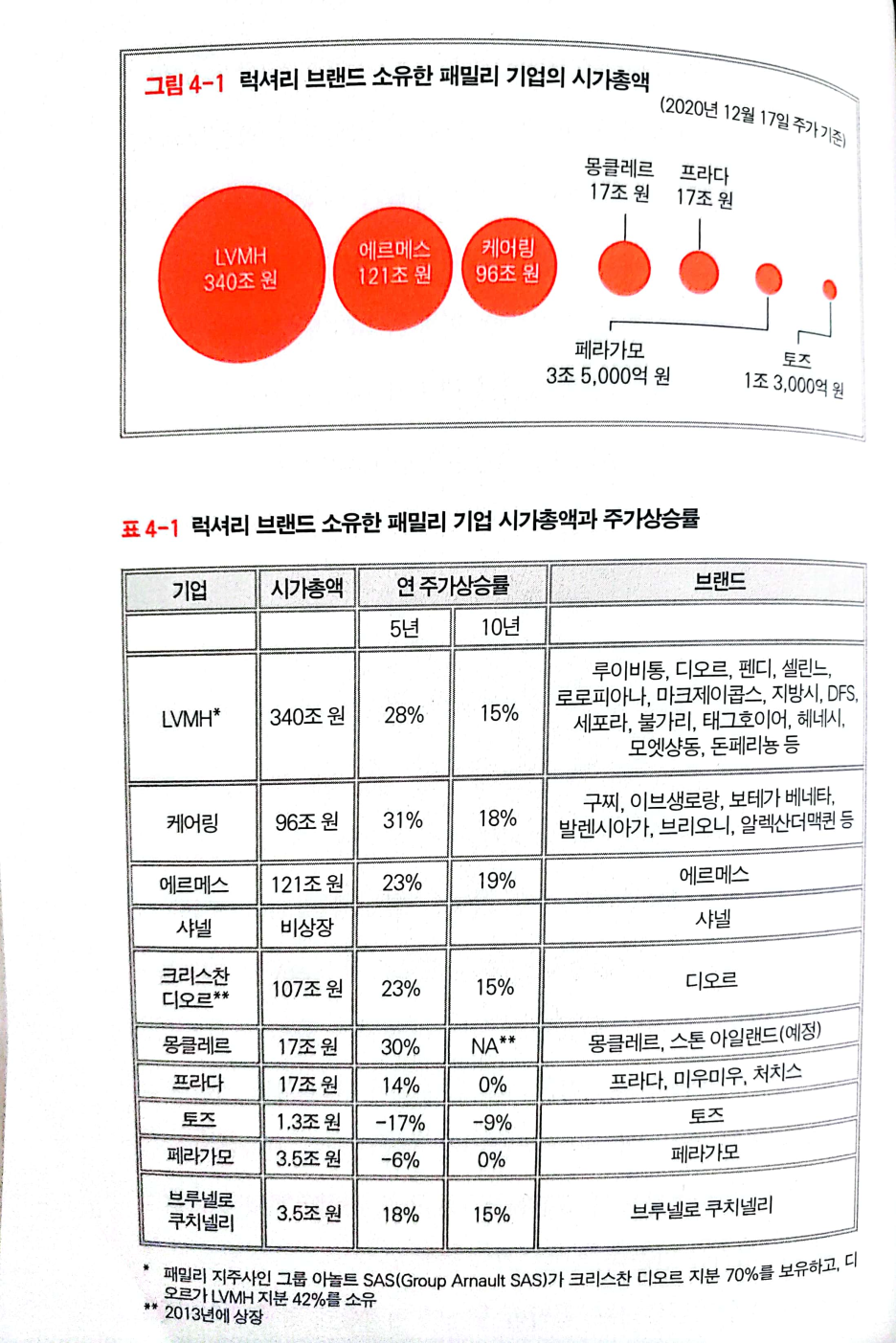

유럽 럭셔리브랜드: 패밀리 기업의 장점이 가장 잘 드러나는 산업이 럭셔리 제품이다. 전통 패밀리 브랜드인 에르메스, 샤넬, 프라다와 M&A를 통해 사세를 키운 LVMH,케어링,콩클레르 등이 해당된다. 유럽 재계 서열 1위인 베르나르 아르노 LVMH 회장, 프랑소와 앙리 피노 케어링 회장, 레모 루피니(Remo Ruffini) 몽클레르 회장은 창업 가족은 아니지만 유럽 럭셔리 브랜드의 장점을 잘 살려 세계적인 기업으로 발전시켰다는 평가를 받는다.

LVMH: 캐시미어 양폐 사이의 늑대'라는 별명을 가진 아르노 LVMH 회장은 지난 35년간 공격적인 기업 인수합병을 통해 명품 왕국을 키웠다. LVMH 상장사는 루이비통, 크리스찬 디오르(Christian Dior),펜디(Fendi), 셀린느(Celine), 로로피아나(Loro Piana), 마크제이콥스(Marc Jacobs),지방시(Givency) 등 고급 패션/가죽, 세포라(Sephora) DFS 같은 유통,헤네시, 모엣샹동(Moet & Chandon), 돔페리뇽 (Dom Perignon) 같은 와인 및 주류, 불가리, 태그호이어 같은 시계/보석라인 등 75개 브랜드를 소유하고 있다. 아마 현대백화점 압구정 본점의 명품 코너를 걷다 보면 한 집 건너 하나씩이 아르노 회장의 브랜드일 것이다.

막강한 브랜드 포트폴리오와 규모의 경제를 가진 LVMH의 시가총액은 340조 원에 달한다. 아르노 회장은 개별 브랜드의 특성을극대화하면서도 시너지 효과를 만들어 LVMH를 세계 최대, 최고의럭셔리 그룹으로 성장시켰다. 임대료, 광고비 등 고정비가 큰 력셔리 산업에서 LVMH, 케어링 같은 대기업은 절대 유리하다.

LVMH 주가는 성공적인 M&A와 자체 성장을 반영해 지난 10년간 연 15%, 5년간 28% 상승했다. 많지는 않지만 2020년 1%의 배당수익률이 기대된다. 아르노 회장과 패밀리는 직·간접적으로LVMH 주식의 47%를 소유하고 있다. LVMH 주식을 사는 것은 세계에서 명품 딜을 제일 잘하고 경영 능력도 최고인 아르노 회장과같은 배를 타는 셈이다.

리스크는 루이비통 브랜드가 여전히 LVMH 이익의 절반을 차지한다는 점이다. 다변화 노력이 필요하다. 아르노 회장은 지금도 열심히 뛰고 있지만 71세인 그가 언제까지 현역으로 남아 있을지 모른다. 가업 승계를 천명한 그가 4명의 자녀 중 누구에게 경영권을넘길지 초미의 관심사다.

케어링-구찌를 소유한 뛰어난 럭셔리 지주사 : 케어링은 지난 30년간 프랑소와 피노 명예회장이 M&A를 통해 구찌, 이브생로랑, 보테가 베네타, 알렉산더 맥퀸, 브리오니(Brioni), 부쉐론(Boucheron)등 15개 브랜드를 인수한 명품 브랜드 지주사 이다. 명예회장의 프랑소와 앙리 피노 회장 겸 CEO 는 내부 성장 잠재력을 극대화하고 M&A 시너지 창출을 위해 지난

5~6년간 신규 브랜드 인수를 자제했다.

20세기 초 이탈리아 가죽전문점에서 시작한 구찌가 케어링의 대표적인 브랜드로, 전체 매출의 61%를 차지해 의존도가 너무 높다는 지적을 받는다.

케어링 시가총액은 96조 원이다. LVMH보다 규모는 작지만, 주가는 더 좋은 성과를 냈다. 지난 10년간 연 18%, 5년간 31% 상승했다. 2020년 1%의 배당수익률도 기대된다.

피노 회장과 패밀리는 지주사인 그룹 아르테미스(Group Artemis) 를 통해 케어링 주식의 41%를 소유했으며 스포츠 브랜드인 퓨마지분 29%, 경매하우스 크리스티(Christie's) 지분 100%도 갖고 있다. 럭셔리 산업은 브랜드가 확실히 자리를 잡으면 선순환의 사이클이 시작된다. 샤넬· 에르메스· 루이비통 핸드백 같은 명품은 수요가 항상 공급을 초과하므로 가격 인상이 용이하고, 그 결과 이익과현금흐름이 계속 개선된다. 이는 주가 상승으로 이어지고 LVMH. 케어링, 몽클레르의 사례처럼 높은 주가를 무기로 다른 브랜드를M&A할 수 있다. 이런 활동은 제품 혁신과 창조적인 디자인의 증가로 나타나 브랜드가 더욱 강화된다.

에르메스 : 명품 중의 명품 버킨백을 닮은 주가

에르메스는 가족 지분이 높지만 주식을 파리 거래소에 상장하고 있다. 프랑스 장인들이 직접 만드는 버킨백, 켈리백은 가격이 1천만원을 훌쩍 넘는다. 공장에서 대량생산하지 않기 때문에 주문하면 1 년 이상 기다려야 인도받을 수 있다.

1837년 미구용품 사업으로 시작한 에르메스는 6대째 패밀리 기업으로 남아 있다. 세계 최고의 명품만 팔기에 영업이익률이 30% 를 넘는다. 에르메스 주식도 버킨백처럼 주가 수준이 매우 높다. 주식의 희소가치가 더해져 2021년 수익 추정 기준 PER이 50배를 넘었다. 지난 10년간 연 19%, 5년간 연 23%의 주가 상승이 있었고. 시가총액은 121조 원이다.

주주 구성은 에르메스 가문이 65%,M&A를 염두에 둔 비우호적LVMH 지분이 20%나 되서, 유통되는 주식이 매우 적다. 비싼버긴백을 사는 것보다 에르메스 패밀리가 운영하는 세계 최고의 력셔리, 회사 주주가 되는 게 낫지 않을까. IVMH가 항상 인수하려고 노리기 때문에 M&A 프리미엄은 유지될 듯하지만 주가가 조정받으면매수해도 늦지 않을 것이다.

한편 에르메스와 최고의 명품 자리를 다투는 샤넬은 폐쇄적인패밀리 원칙 때문에 주식을 상장시키지 않고 있다. 창업 108년 만인 2018년에 처음으로 실적을 공표했다. 매출 96억 달러, 영업이익 27억 달러(2017년 기준) 등 뛰어난 실적이었는데, 이는 구찌(2017 년 매출 71억 달러)를 능가하고 루이비통과 유사한 수준이었다. 그후2년간 매출은 연 12% 늘었고 영업이익률은 28%를 유지하고 있다.

몽클레르-패딩계의 샤넬

수백만 원대의 겨울 패딩으로 유명한 몽클레르 본사는 밀라노에있지만 원래는 프랑스 회사였다. 2003년에 이탈리아 기업가 레모루피니가 인수한 후 사세를 키워 주식을 2013년 밀라노 거래소에상장시켰다. 1968년 프랑스 스키 국가대표팀 공식 후원사로 선정될 만큼 몽클레르는 원래 실력을 인정받는 기업이었다. 본격적인모먼템을 타기 시작한 것은 루피니 회장이 인수한 후 유명 디자이 너들과 협업을 하면서부터다. 그 후 세련되면서 경쾌한 패딩 파카를 선보이며 고급 패션 브랜드로 인정받았다. 몽클레르 시가총액은 17조 원이고 주가는 지난 5년간 연 30% 상승했다. 2019년에는영업이익률이 30%나 됐다. 향후 5년간 매년 10~15%의 매출 성장은 거뜬해 보인다. 지난 5년간 럭셔리 브랜드 평균보다 빠르게 성장해온 몽클레르는 특히 중국 등 아시아에서 인기가 매우 많아 성장 잠재력이 높다. 2020년 스톤아일랜드(Stone Island) 지분 100% 를 1조 5,000억 원에 인수한다고 발표했다. 몽클레르 주가가 조정받을 때 25% 지분을 보유한 루피니 패밀리와 같은 배를 타는 것도좋은 아이디어다.

한편 프라다, 토즈, 페라가모 등은 브랜드 모멘텀, 성장성 측면에서 한 수 아래인 것으로 보인다.

사실 우리나라 기업을 이야기 해야 하는게 더 중요한듯 싶은데, 해외 가족기업에 대해서 잘 모르기도 하고, 특히 명품럭셔리 브랜드를 잘 모르기도 하며, 또 이런 배경이야기가 재미있기도 해서 쭉 베껴 봤네요. 그럼에도 일단 우리 이야기로 넘어와 보면, 우리나라를 기준으로 보면, 1,2세대 경영은 가족기업으로서 나쁘지 않은 행보를 보이지만, 3세대부터 기업의 성과가 좋은 않은 징크스가 있는데, 예컨데 4세 경영을 이어가는 두산을 보면 3세 경영때 부터 잘못된 판단으로 인한 기업경영의 성과가 크게 나빠진 예를 들수 있겠죠. 마침 삼성,현대등 굴지의 대기업이 3세 경영체제로 완전하게 옮겨갔는데, 과연 3세 경영의 징크스를 깰수 있을지는 많은 사람들이 걱정반 기대반으로 지켜보고 있지 않나 생각해 봅니다.

그럼에도 작가는 이런 생각을 가지고 있습니다. 패미리 기업의 상속 거버넌스 가족불화등등 다양한 요건들을 고려하더라도, 중요한것은 오너 경영권 세습의 문제보다는 능력이 검증된 인물이 기업을 이끌어야 한다는 점을 강조하고 있는데 저역시 이점은 100프로 공감합니다. 사실 딱 찝어 말하자면, 이재용보다 삼성전자에 대해서 더 잘알고 있는 사람이 몇명이나 되겠습니까? 삼성전자의 이재용보다 더 수준높은 기업가 교육을 받고 가업승계에 대해 깊게 고민해 본 사람이 누가 있겠습니까? 하지만 문제는 우리는 이재용이 진짜 능력인 있는 사람인가에 대한 부분은 확신이 없다고 봅니다.

결국 대기업 오너들의 가업승계에 대해서 적법한 절차에 따라 진행한다면 뭐가 문제 겠습니까? 하지만 경영능력이 입장되지 않는다면, 전문경영인이 기업을 이끄는게 맞다고 개인적으로 봅니다.

2023.10.14 - [우주책배 (우리주식을책으로배워봅시다.)] - 좋은주식 나쁜주식 우주책배 1. 책소개

좋은주식 나쁜주식 우주책배 1. 책소개

주식을 잘 안다는 착각, 그것이 당신의 수익률을 망치고 있다. 불안한 개인 투자자를 위해 다시 짚어주는 주식 투자의 정석 이책은 이렇게 도발적인 언어로 시작을 하고 있는데요. 작가는 도대

5pro-up.tistory.com

2023.10.10 - [우주책배 (우리주식을책으로배워봅시다.)] - 새로운 프로젝트 우주책배를 시작하며...

새로운 프로젝트 우주책배를 시작하며...

아직 공식적으로 블로그에 적용하지는 않았지만, 주식용어가 어느정도 마무리 되고, 주식상담 과 오늘의 시황에 대한변화를 주면서 새로운 프로젝트가 하나 필요하게 되어서 2023년에는 우주책

5pro-up.tistory.com

'우주책배 (우리주식을책으로배워봅시다.)' 카테고리의 다른 글

| 좋은주식 나쁜주식, 우주책배 10. 피해야할 주식 에필로그 (2) | 2023.10.14 |

|---|---|

| 좋은주식 나쁜주식, 우주책배 9. 브랜드가치가 높아지는 기업, 애플, 마이크로소프트, 구글, 아마존, 삼성 (0) | 2023.10.14 |

| 좋은주식 나쁜주식 우주책배 7. 주요기업별 5대리스크, 테슬라, 애플, 아마존, 페이스북, 알파벳구글, 삼성전자, 현대차 (5) | 2023.10.14 |

| 좋은주식 나쁜주식 우주책배 6. 주식을 분류하는 4분법, 좋은기업 좋은주식 (0) | 2023.10.14 |

| 좋은주식 나쁜주식 우주책배 5. 주가를 결정하는 5가지 요소, 이익성장률, 배당과 자사주, 자본구조, 금리, 거버넌스 (2) | 2023.10.14 |